Cuando un cliente no puede identificar una operación realizada con su tarjeta de crédito o débito, como puede ser el caso de cobros duplicados o fraudulentos, productos no recibidos u otros casos, tiene el derecho de presentar una reclamación a través de su entidad bancaria. Este tipo de reclamaciones reciben el nombre de chargeback, por su nombre en inglés. Se trata de un término de uso habitual en el ámbito del ecommerce y es importante que los gestores de tiendas online lo conozcan y entiendan su significado.

En el post de hoy explicaremos qué es un chargeback, qué impacto puede tener en el negocio, y qué buenas prácticas podemos aplicar como empresa para reducirlos.

¿Qué es un chargeback?

El chargeback es una solicitud de retrocesión de cargos que se produce cuando un cliente identifica un cargo desconocido, duplicado o fraudulento realizado con su tarjeta.

Ante esta situación, el consumidor puede solicitar a su entidad bancaria el reembolso del importe cargado en su tarjeta para recuperar su dinero. Esta solicitud, cuando se inicia, pasa a formar parte de un proceso de disputa, en el que la marca de la tarjeta de la entidad bancaria y el comercio se ponen en contacto.

El comercio, durante unos plazos definidos, debe presentar una serie de alegaciones para que la marca pueda identificar si la reclamación es lícita o no. Es importante tener en cuenta que un chargeback no siempre será aceptado. Inicialmente se trata de una solicitud de retrocesión de cargos que solo se hará efectiva si la marca de tarjetas resuelve la disputa de forma favorable para el cliente.

Es por eso que resulta clave contar con herramientas especializadas para la gestión de disputas y chargebacks, como el módulo de disputas de PAYCOMET, que ofrece una solución estructurada y eficiente para prevenir y minimizar su impacto en el negocio.

Tipos de chargebacks más comunes

Existen varios tipos de chargebacks o contracargos que suelen darse de forma habitual:

- Fraude. Este tipo de chargeback, uno de los más habituales, se da cuando se ha hecho un uso malicioso de los datos de la tarjeta del cliente por robo o pérdida.

- Pago duplicado. El cliente solicitará un chargeback cuando detecte un pago duplicado. Es esencial tener en cuenta que, en ocasiones, pueden producirse cargos duplicados que no son válidos debido a diversas circunstancias. Uno de los motivos más comunes es un error técnico, en el cual se cobra por equivocación más de una vez por un mismo concepto.

- Producto no recibido o defectuoso. El cliente puede solicitar el reembolso de un producto adquirido que no ha recibido o que no cumple las condiciones acordadas con el vendedor.

- Devolución no reembolsada. En este caso, el cliente puede solicitar el chargeback si ha realizado una devolución en el comercio y no ha recibido el dinero del reembolso.

¿Cómo afectan los chargebacks a tu negocio?

Para los consumidores, el chargeback es una medida de seguridad que protege los derechos como comprador, por ejemplo ante robos de tarjeta o cobros fraudulentos. Sin embargo, para el comercio es muy importante saber que implicaciones tiene el chargeback porque incorpora procesos que pueden ser muy complejos de manejar. Por ejemplo:

- Pérdidas económicas.El chargeback puede implicar pérdidas económicas en caso de que el comercio pierda la disputa y, por lo tanto, que sea aceptado en favor del usuario. Pero además, hay que tener en cuenta los gastos adicionales que se aplican a la gestión de los chargebacks.

- Reputación del negocio afectada. Si la tasa de chargeback aumenta por culpa de un procesador de pagos ineficiente, la reputación del negocio se verá afectada. Es posible que los clientes dejen de comprar por falta de seguridad y confianza en las transacciones. Por otro lado, si un comercio tiene un nivel de fraude muy alto puede también sufrir bloqueos operativos que afectan directamente a sus ventas. Por lo que no solamente es un riesgo reputacional de cara a los clientes del negocio, sino también con los bancos adquirentes porque se puede bloquear la operativa.

- Gestión administrativa. Además de pérdidas económicas, los chargebacks también implican pérdidas de tiempo para el comercio, ya que, para demostrar que una solicitud de retrocesión de cargo no procede, un profesional debe encargarse de gestionar los chargebacks: contacto con la marca de las tarjetas o su proveedor para gestionar el proceso de disputa, cumpliendo con formatos, tiempos, y demás requerimientos.

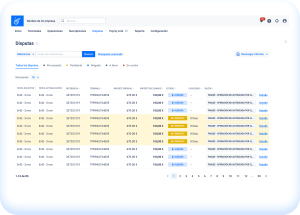

Para hacer frente a estas situaciones, PAYCOMET dispone de un módulo de disputas; una solución que centraliza todo el proceso en una plataforma intuitiva. Este sistema permite gestionar cada etapa de la disputa, desde la recopilación de documentación hasta la resolución final, ahorrando tiempo y recursos al comercio.

¿Cómo frenar los chargebacks?

Como negocio, es imposible evitar al 100% la recepción de chargebacks, ya que se trata de una medida de protección de pagos que otorga la marca a los usuarios de tarjetas, cuya solicitud depende de los clientes, ya que es el cliente/comprador quien determina su uso.

Sin embargo, sí es posible controlar y minimizar los cobros fraudulentos y erróneos si se aplican las siguientes recomendaciones:

- Elegir una plataforma de pago segura y con reputación que aporte soluciones. Como comercio, nos interesa elegir una pasarela de pagos con un buen conocimiento sobre la gestión de chargebacks, que pueda aportar soluciones, identificar benchmark… Escoger una plataforma de pagos con experiencia en la gestión de chargebacks nos ayudará a establecer este aspecto como negocio.

- Una pasarela de pagos que disponga de un módulo de disputas para realizar una gestión rápida y sencilla y, que además, aporte todos los datos importantes y determinantes para identificar comportamientos y patrones con el fin de poder analizarlos y establecer límites para minimizar el impacto de chargeback. Con PAYCOMET podrás hacer seguimiento de los cobros y devoluciones para evitar duplicidades y errores en las transacciones. Asimismo, ofrecemos servicios como la tokenización de tarjetas, que facilita la experiencia de pago y aumenta la seguridad.

- Una plataforma de pagos con control de fraude adaptada a tu modelo de negocio. Nuestro sistema de control de fraude protege a las empresas de las transacciones fraudulentas a través del fraud scoring, basado en reglas que permiten calcular el grado de peligrosidad de una acción mediante algoritmos avanzados.

- Usar siempre el pago seguro PSC2 (SCA). A través del SCA o autenticación reforzada, aumentamos la seguridad exigiendo a los clientes autenticarse mediante alguno de los siguientes parámetros para poder efectuar el pago: SMS, una contraseña, huella dactilar… Es crítico para nuestro negocio escoger una plataforma que permita incorporar los pagos seguros en nuestro modelo de negocio.

- Proporcionar un sistema de envíos confiable. Garantizar envíos seguros y con todas las garantías reducirá la solicitud de chargebacks por parte de los clientes insatisfechos.

- Mantener una buena comunicación con el cliente. Una comunicación fluida antes, durante y después de la venta será clave para solucionar problemas y prevenir chargebacks.

El módulo de disputas de PAYCOMET

El módulo de disputas de PAYCOMET ha sido diseñado para reducir el impacto de los chargebacks y optimizar la gestión de disputas de forma proactiva. Esta herramienta, integrada directamente en el panel de control, proporciona funcionalidades avanzadas que permiten a los negocios:

- Centralizar la gestión de disputas: Accede a un único panel donde puedes consultar en tiempo real el estado de cada caso, con una vista clara y organizada del progreso de las disputas.

- Automatizar y simplificar la documentación: Facilita la recopilación, revisión y envío de toda la información necesaria para defender cada operación, asegurando que cumpla con los requisitos establecidos por las marcas de tarjetas.

- Optimizar los tiempos de resolución: Reduce significativamente el tiempo dedicado a la administración de disputas al automatizar procesos y garantizar que todas las etapas se completen dentro de los plazos establecidos.

Con esta solución, los negocios pueden minimizar el riesgo de pérdidas económicas, proteger su reputación y fidelizar a sus clientes al demostrar una gestión ágil y profesional frente a los chargebacks.

Preguntas frecuentes sobre el chargeback

¿Qué diferencia hay entre un chargeback y una devolución?

Como hemos visto, el chargeback es una solicitud de retrocesión de cargos que se produce cuando un cliente identifica un cargo desconocido, duplicado o fraudulento realizado con su tarjeta. Se trata de una operación no reconocida. En un proceso de chargeback, es el banco emisor de la tarjeta quien reclama la devolución del dinero al comercio en nombre del cliente, mientras que en una devolución, es el cliente quién reclama la devolución directamente al comercio, cumpliendo con la política de cambios y devoluciones del propio comercio.

¿Por qué se reducen los chargebacks con una pasarela de pagos segura?

Los chargebacks se reducen significativamente con una pasarela de pagos avanzada que disponga de módulo de disputas como el de PAYCOMET. Esta herramienta juega un papel clave en este proceso, ya que ayuda a los comercios a gestionar de forma más eficiente las disputas, reduciendo el riesgo de chargebacks.El módulo de disputas de PAYCOMET centraliza todas las reclamaciones en un único panel de control, lo que permite monitorear el estado de cada caso en tiempo real. Esto facilita la recopilación y envío de la documentación necesaria para defender las disputas, asegurando el cumplimiento de los plazos establecidos. Al optimizar estos procesos, se evitan errores humanos y se agiliza la resolución de cada una, contribuyendo a una menor incidencia de chargebacks.

Además, con este módulo, los negocios pueden identificar patrones y comportamientos sospechosos, lo que les permite tomar medidas preventivas para minimizar los riesgos de operaciones fraudulentas y, en consecuencia, los chargebacks. Esta optimización no solo mejora la eficiencia operativa, también reduce los costes asociados con la gestión de disputas, como los cargos por chargebacks y las pérdidas económicas derivadas de operaciones no autorizadas.